国内物量減少の危機にそなえる物流とは

〔PR〕サービス/物流戦略策定

11月の日銀金融政策決定会合では、景気先行きについて「弱めに推移する」とし、これまでの「横ばい圏内の動きにとどまる」から下方修正されました。差し迫る衆院選においてもデフレ脱却が大きな焦点となり、舌戦が繰り広げられています。長引く欧州債務問題や日中摩擦の影響など、今後のさらなる下振れリスクは多く存在し、備えが必要です。

景気低迷の影響は国内のモノの流れにも当然顕著に現れてきます。こうした物量減少は、国内物流を取り巻く環境にどのような影響を与えるのでしょうか。また、その影響から波及する負のインパクトを最小限に止めるためには、どのような準備が必要でしょうか。

今回は「物量減少に備える物流」と題して、これから表面化してくるであろう課題と、国内物流に求められる対応策を検証します。

国内景気動向と物流環境

出所:経済産業省

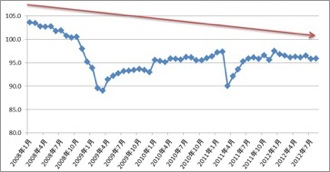

物流の動向を論じる前に、国内の景気動向について確認します。左の全産業活動指標(図1)(※)をみると、国内産業は2008年のリーマンショックおよび2011年の東日本大震災の影響で産出活動が急落した後、回復基調を辿りましたが、大きなトレンドを捉えると2008年1月比で7.7ポイント下落(2012年8月時点)し、右肩下がりを描いています。

※全産業活動指標:鉱工業生産指数・第3次産業指数を中心に5つの活動指数を加重平均し、日本国内の全産業の生産活動を供給面から把握する指標

出所:経済産業省

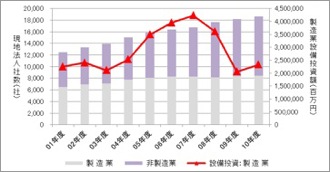

製造業・サービス業を含め国内産業の生産水準は緩慢で、金融危機前のポジションにすら達していないことがわかります。こうした生産量低迷の大きな背景として、生産機能の海外進出が挙げられます。左図は、日本の製造業の海外現地法人数と、当該法人による海外設備投資額の推移です。設備投資額はリーマンショックで一度底をついていますが、その後持ち直しています。現地法人企業数は2001年以降、一貫して増加トレンドが継続しており、わが国製造業の海外における生産・販売は積極的に拡大されてきました(図2)。

出所:日本通信販売協会

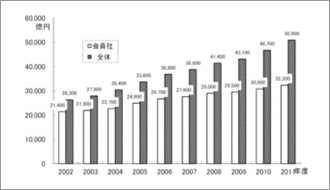

一方、国内市場の伸長に目を転じると、流通チャネルが大きく変容を遂げつつあります。製造業から卸売業、小売店舗を経て消費者の手に渡ってきた典型的な日本型流通形態が、ECサービスの登場と進化によって明確に変化してきました。

通信販売の市場規模は2002年~2011年にかけて193%の拡大を示しており(図3)、2014年には10兆円を超えるとの予測があります。

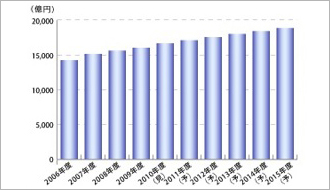

出所:矢野経済研究所推移

あわせてネットスーパーや食品宅配市場に代表される(図4)高齢者マーケットの拡大も挙げられます。流通形態の変化は、今後更に拍車がかかることが予測されます。

視点・分析 国内物流量減少による物流業界への影響

前段で挙げた国内環境の変化を要約すると、下記の方向性が見えてきます。

1.景気減退及び海外生産移行(国内空洞化)を背景とした国内物流量の減少

2.マーケティングチャネル変容・進化を通じた流通形態の変化

大局として国内の物流量は減少し、モノの流れはB to BからB to C(対個人)にという大きな流れに乗っているのです。それは景気減退や国内空洞化による物量の減少だけでなく、流通チャネルの変化も大きく後押しして、今後一層国内物流量の減少に拍車がかかると予想されます。

それではこうした環境変化は、どのような具体的インパクトを物流業界にもたらすのでしょうか。

まず、(1)で述べた国内物流量の減少は、次の3つの動きを生み出します。

1.拠点のダウンサイジング

国内物流量の減少は、そのまま拠点面積の減少を意味します。出荷量が減少すれば在庫量も減少し、それに伴い必要な拠点規模も縮小します。

2.価格の競争

国内物流量の減少は、物流機能の需要と供給のバランスを崩します。既存の仕事を確保するため、新規の仕事を獲得するためについて、物流企業はより低コストを求められることになり、結果として価格の下落が始まります。

3.物流業の業容拡大

物流量減少により輸配送の仕事が減少すると、輸配送業務を中心とした運送専業から、保管や荷役作業などの周辺業務への業容拡大を図る企業も現れます。

さらに、海外生産移行による国内空洞化の流れからは、下記の動きが予想されます。

1.工場基点の物量の減少と小ロット化

国内製造機能を海外現地法人に移行すれば、日本に立地する工場が減少し、国内工場を基点とした調達物流、そして工場から在庫拠点への大ロットの生産・販売物流が減少し、同時並行で物量の小ロット化も進行します。

2.国内ストックポイントの移管

海外生産が進行すると、海外の生産拠点と国内市場を結ぶ「国内ストックポイント」が必要になります。調達先が国内から海外にシフトすることで輸入を考慮した立地を選択することに迫られ、現拠点立地が合致しない場合は移管が必要になります。このような輸入ストック倉庫は、従来より広範囲をカバーする拠点となるため大規模なものが求められます。

現在も、物流倉庫ファンドが大型物流センターを仕込み続ける理由には、このような背景も影響しているのです。

次に、マーケティングチャネル変容と物流業界との関係性からは、以下の傾向が推測されます。

1.配送事業の競争優位

B to Cチャネルでは、配送業務がB to Bと比較して「小ロット多軒先配送(対個人)」が求められます。個人宅という無数の届け先に対して、面でカバーするインフラ(拠点・配送ネットワーク・物流IT・管理人材)が必須になります。インフラを維持するためのハード(施設・設備)とソフト(IT)を自社で装備できるのは限られた一部の企業のみです。当然、潤沢な資金と人材を保有する企業が優位性を持つことになり、元請け・下請け・孫請けといった業界構造がより固定化されます。

2.国内B to C拠点の増設

B to C物流では「低運賃で顧客の都合に合わせた配送サービス」が求められます。今後展開される各社によるサービス競争も、その軸がぶれることはないでしょう。例えば、納品リードタイムの短縮を競うのであれば、お客様の近くに配送拠点を構えることが前提となります。顧客に隣接する拠点は都市部のみならず地方にも必要になるため、その分野を狙う区域物流企業は、区域専門のノウハウを保有しておくことが必須といえます。

3.高度な倉庫作業ノウハウの需要拡大

B to C物流では小ロットのピッキング・検品・梱包等のトータルサービスに対応できなければなりません。B to B物流と比較すると桁違いの出荷件数となり、作業工数も複雑かつ増加します。それに対応できるだけの業務設計や対応力、そして高度なノウハウと経験を持つ物流人員の確保が重要になります。大量かつ複雑な出荷を、高精度で応える管理能力も求められます。

検証結果

このような状況下においては、以下のような課題を潜在的に抱えることになります。

拠点のダウンサイジングが抱える問題点

拠点規模が縮小することで、物流企業は余剰スペースを抱えることになり、管理者を含む固定費をカバーするだけのトップラインが不足し、収益を圧迫します。オペレーションの現場では、いち早くこうしたリスクを察知し、原価低減を追及する高度な運営能力が求められます。

物流企業にとっては、こうした原価圧縮努力が成果に繋がらず生産効率が悪化した場合、単価アップ要求に踏み切るを得ません。

従価(フィー建て)契約のケースも、物流企業側にリスクを孕みます。この方式では荷主企業が物流費比率を一定に抑えることができるため重宝されますが、デフレ(商品単価の下落)による影響が最も大きい契約方式であり、受託側が圧倒的に不利となる形態です。個建契約、従価契約のいずれにしても、受託側の収益バランスが歪むと、取引継続性に大きな支影響を与えます。

工場基点の物量減少と小ロット化が抱える問題点

生産工場の多くは地方自治体の優遇施策、安価な地代・人件費などが総合的に判断され、多くの場合、地方に設置されています。それに伴い地方には、当該工場の仕事に大きく依存する物流企業が数多くあります。また、特定工場と取引のある多くの物流企業は輸配送業務に特化しており、倉庫作業などの周辺ノウハウに精通していないことが多いため、受託業務の横展開もなかなか進まないのが現状です。

更に工場基点の物量が減少し小ロット化すると、今まで車建の貸切輸送を委託していた荷主企業も積載率の低下を受け、固定費(車建)から変動費(重量建)へという物流コスト意識がより高まります。受託する物流企業は変動運賃に対応できる体質と、一車売上を確保するための相積貨物の獲得が必定となり、収益確保へのハードルが一層高くなります。

最近、地方の区域運送会社の破綻に関する情報を耳にします。国内製造部門の海外法人化による影響は、少しずつ表面化していると見ることができます。

価格競争が抱える問題点

特に輸配送に関するコストは、更なる競争激化が想定されます。工場の海外移管による工場出荷物量の減少と、チャネル変換による卸機能の排除が複合連鎖し、小口宅配以外の国内物流量は減少することが予想されます。既存顧客を維持しながら新規顧客を獲得するための低価格競争が、より一層激化する可能性があります。もちろん物流企業だけでなく、荷主企業も同業他社との価格競争の中にあって、あらん限りの知恵を絞ることが日常業務となっていることは間違いありません。

物流業の業容拡大が抱える問題点

物流企業の中には「輸配送は儲からない」と考えている経営者が数多く存在します。特にA地点からB地点までの大ロット輸送といった競合ひしめく業務では、価格で勝負するしかありません。輸配送そのものは利益貢献しないが、それは保管・倉庫作業を獲得するための周辺サービスと割り切っている企業もあります。

そのような状況において、物流企業の主力サービスが輸配送から倉庫作業へシフトする潮流が見てとれます。今後、輸配送単価の下落と物量減少の代替策として、一層その色は濃くなることが予測されます。一定の需要以上の倉庫が供給された場合、今度は倉庫単価の価格競争が発生することも予想されます。

配送業務の一極集中が抱える問題点

B to C市場の堅調な伸びは、大ロット輸送減少と小ロット輸送増加を意味しています。また、流通経路の短縮は、移動するモノに対するタッチ回数が減ることと同義であり、すなわち物流事業者の登場回数の減少に直結します。しかも小ロット輸送(とりわけ個人宅への配送)は、宅配事業者や地場配送ネットワークといったラストワンマイルをカバーする配送網が必要です。物流企業の主戦場は明らかに装置なしでは動かない状況になりつつあります。もはやトラックサイズだけの話ではなく、倉庫、システム、車輛、ドライバー、ネットワークを含めた総合的な仕組みで勝負する土俵に上がらざるを得ず、容易なサービス移行で対処できるものではなくなってきます。

4つの提言

物流業界において、今後表面化するであろう問題点を幾つかの切り口で検証してきましが、要約すると下記3点が大きなポイントといえます。

Point1 物流ダウンサイジングによる物流企業の収支悪化

Point2 輸配送、倉庫作業におけるサービス・価格・品質競争の激化

Point3 物流サービスにおける特徴付けとネットワーク化

この3つのポイントは短期的に表面化するものもあれば、中長期的に段階を経て時間をかけてそこに収まるものもあるでしょう。

しかし、この激しい経済環境変化を目の当たりにし、振り回されないようにするには、次に述べる物流管理の視点を自社で確立することが重要です。是非、各社のご事情に合わせ検討いただきたいと思います。

1.中長期の経営計画から必要な物流キャパシティを設定し、業績経過に合わせてローリングし続けること。経営計画の中でマイルストーンを設定し、計画に及ばない時は随時修正すること。

2.自社物流拠点の入出荷能力、保管キャパシティ、作業キャパシティを知り、見極めるノウハウを持つこと。そしてその各々のコスト、作業時間などの原単位を知ること。

3.物流管理をパートナー(外注先)任せにしない組織体制を構築すること。

物量減少時の物流マネジメントには、対外的な交渉事も多分に含まれてきます。業務そのものは外部委託しても、他部門との調整機能や委託先を管理・評価する機能やノウハウは、自社保有しなければならない最低限の機能です。また、変化への対応もパートナー任せにせず、現状に合わせた物流企画力(デザイン力)を持った組織づくり、人づくりが重要です。

4.必要な車輛を自社保有する物流企業とのつながりを深めること。または地域別、商材別に形成されている配送ネットワークを開拓すること。

最終的にはインフラを持つ物流企業をしっかりグリップしておくことが重要だと考えます。いざという時の対応や今後想定される運賃下落、市場が要求する配送サービスへの対応力、事業継続の魅力、資金力など総合的な見解です。同時にネットワークを持つ企業との連携も欠かせません。貨物の小口化進行により共同配送ネットワークなどの重要性は益々向上するはずです。地域別、商材別のオリジナル共配ネットワークづくりは十分に検討の余地があり、コストと品質を両立する「輸配送のキラーコンテンツ」となる可能性を秘めています。

最後に

企業の売上が減少したとき、同様に原価も経費も下げるという「経営の基本」を如何に同期させることができるかを求められる時期にあります。自社の方向性が変われば、それに必要な拠点計画、保管計画を見直し、直ちに新しい基準に変える。様々な分岐点とオプションを設定し、その都度変化に対応していくことが必須です。

物流コストの削減がそのまま営業利益の上下に直結するのです。物流コスト1,000万円の削減が、1億円の売上(営業利益10%の場合)を獲得することと同義であると考えられる企業であれば、物流構造の目利きが自社にとってどれだけ大切な機能なのか?をご理解いただけると思います。この思想は物量拡大期よりも、物量減少期により重要度を増します。これが実践できなければ、簡単に売上に占める物流費比率は上昇し、会社の営業利益を食い潰すことになってしまうのです。

しかしながら、簡単に「目利き」ができないのも物流です。どのような事業であれ、目利きできないところに利益はありません。だからこそ物流の目利きを自ら行い、必要な情報に基づいて策を練り上げ、不足機能は自社だけでなく他に求めるパートナー選定の重要性をお伝えしました。

起業して10周年を迎えられるのは5%程度と言われています。速く動かなければ、10年はあっという間です。企業が速く動くということは、必然的にそれに応じた物流の展開速度も速くなります。常に次に備え、伸縮自在の物流運営が求められるのです。そのための準備や判断は相手任せでは到底無理なのです。自社に勝るスピード感を持つパートナーなどいないのです。他社より早く、他社より正確に自己判断できることが、次の一手で先んじることのできる企業の条件だと考えますが、皆様はいかがでしょうか?

最後に、「あなた(貴社)は自社の物流を目利きできますか?」

おすすめ情報

〔サービス〕物流戦略策定

- 概要

- 実績を通じて醸成されたノウハウ、ヒストリカルデータ・他社モデル事例など、我々独自のコンピテンスを駆使し、戦略策定から業務設計・実行支援に至るまでのサポートを、皆様にお約束します。

- 詳細

- https://www.f-logi.com/ninushi/service/strategy-planning/